Inflatie en de gevolgen voor de hypotheekmarkt

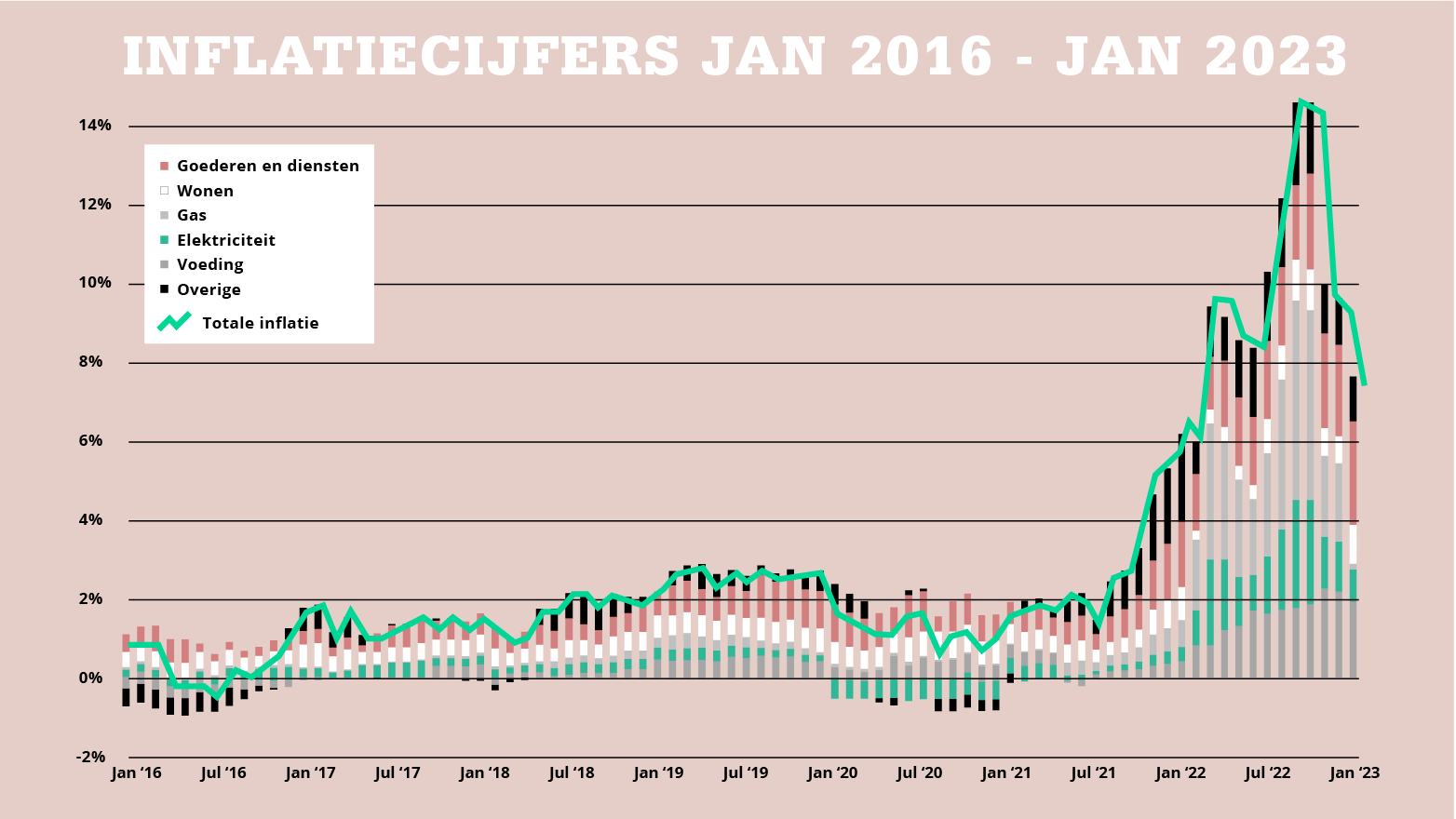

Met dalende energieprijzen en druk van de Europese Centrale Bank (ECB), zou je verwachten dat de inflatie daalt. Maar in februari steeg de inflatie juist in heel Europa. Ook in Nederland nam de inflatie toe van 7,6% in januari naar 8% in februari. Sjoerd van Dijck, analist Investor Relations bij DMFCO, legt uit hoe dat komt, wat de toekomst brengt en wat de gevolgen zijn voor de hypotheekmarkt.